IRS – Imposto sobre o Rendimento de Pessoas Singulares, é um imposto direto aplicado sobre os rendimentos anuais de todos os contribuintes obtidos em Portugal, salvo exceções descritas na lei.

O presente artigo tem como objetivo, ser um guia de preenchimento, passo a passo, desta Declaração, que muitas vezes constitui um verdadeiro quebra-cabeças, o IRS, modelo 3.

Existe um número significativo de contribuintes abrangidos pelo IRS Automático, no entanto, alguns contribuintes não estão abrangidos e têm de proceder com o preenchimento e submissão manual do IRS, modelo 3.

Caso queiras saber se estás abrangido pelo IRS Automático, lê o nosso artigo IRS Automático – Aceitação e Submissão.

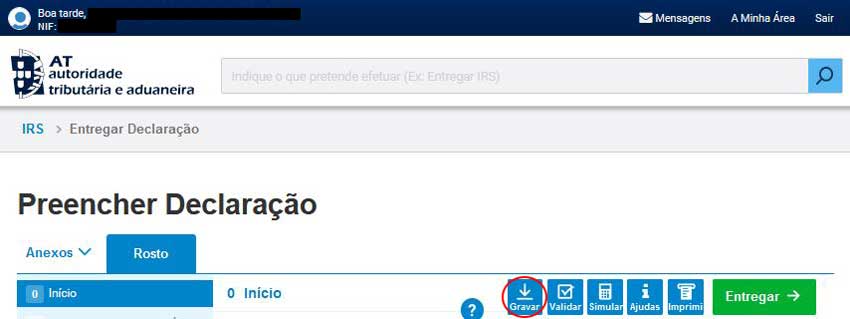

Ao longo do preenchimento, sempre que possível, grava a Declaração, para não correres o risco de perder dados já confirmados. Para isto, basta clicar em “Gravar”, escolhe um local no teu computador, para gravar o ficheiro.

Vamos percorrer pelos anexos e dar uma breve explicação para que serve cada um deles, de modo a facilitar o preenchimento e submissão do IRS, modelo 3.

Preenchimento do IRS, modelo 3

Para a submissão do IRS, é necessário o preenchimento da folha de “Rosto” e todos os anexos que dizem respeito a tua situação fiscal.

Para entregares a Declaração de IRS, modelo 3, acede ao Portal da Finanças» “IRS“, preenche os dados solicitados.

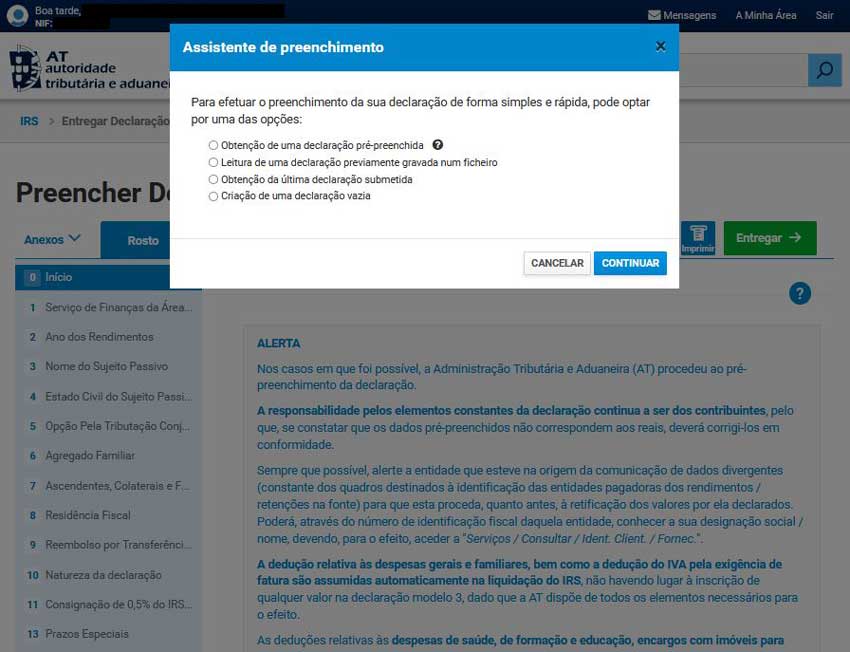

Na opção» “Entregar Declaração“, clica em» “Entregar declaração”, depois em “Preencher declaração”, escolhe o ano pretendido e clica em» “Selecionar”. No» “Assistente de preenchimento“, escolhe a opção que fizer mais sentido para ti.

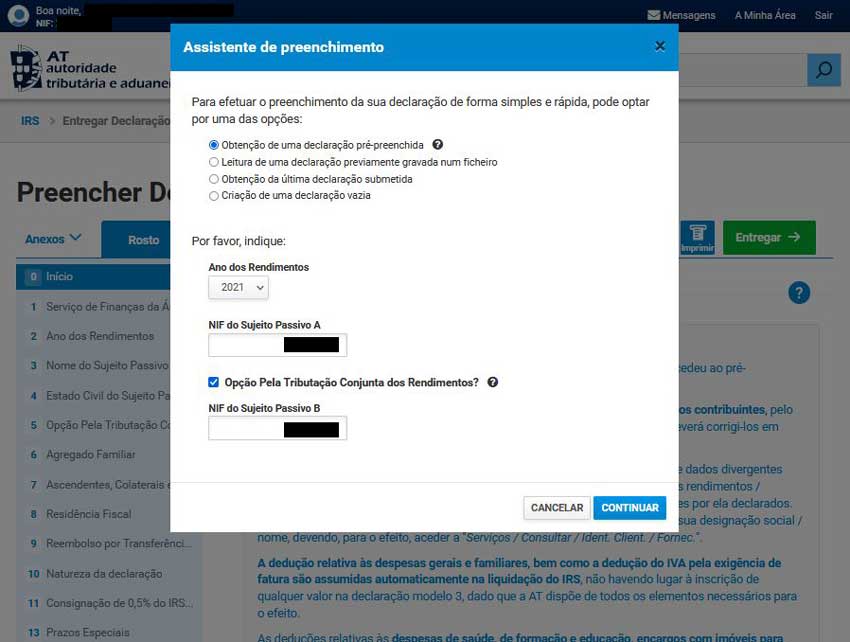

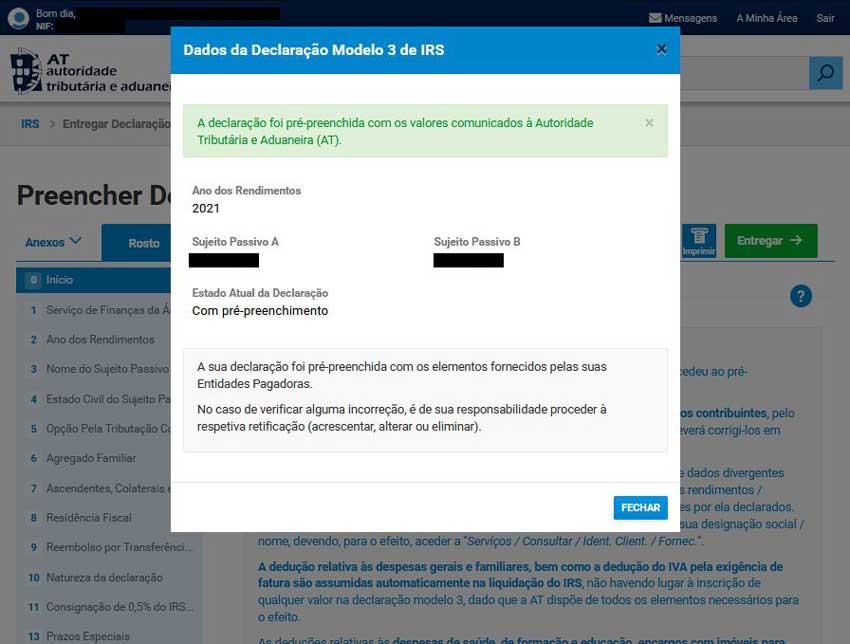

Caso escolhas a opção “Obtenção de uma declaração pré-preenchida” terás acesso a dados pré-preenchidos pela AT – Autoridade Tributária e Aduaneira, com base em comunicações efetuadas por terceiros e dados pessoais que comunicaste à AT até dia 15 de fevereiro de 2022.

É a opção mais prática e intuitiva para o preenchimento do IRS. Os dados devem ser analisados e corrigidos, se necessário.

Se pretendes optar pela Tributação Conjunta dos Rendimentos, é necessário selecionar a “Opção Pela Tributação Conjunta dos Rendimentos?” e preencher os NIFs.

Caso não optes pela tributação conjunta dos rendimentos, é necessário preencher apenas o teu NIF.

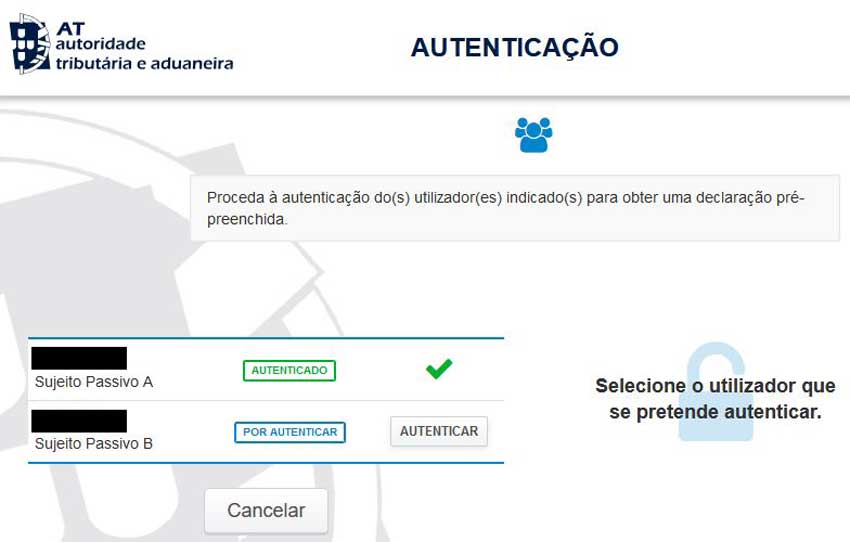

Ao clicares em “Continuar”, aparecerá o quadro abaixo. Clica em “Autenticar”, preenche a “Senha de Acesso” solicitada e clica em “Autenticar”.

Clica em “Autenticar”, preenche a “Senha de Acesso” solicitada e clica em “Autenticar”.

Aparecerá o quadro abaixo. Clica em fechar.

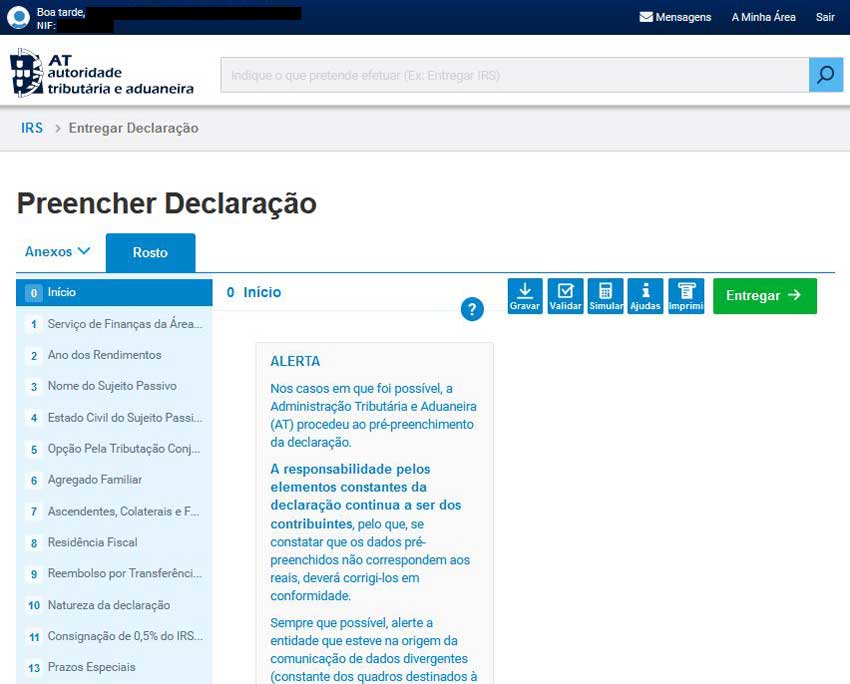

Antes de avançares com o preenchimento, tens acesso a um “Alerta” da AT, com alguns aspetos importantes a teres em conta.

Quase na parte final do Alerta da folha de “Rosto“, tens a informação abaixo.

“Para preencher a sua declaração tem ao seu dispor:

- Ajuda por temas (clica no “i”);

- Ajuda no preenchimento por campo da declaração (clica na “?”);

- Facilitador para o orientar para os campos a preencher (cica no “i”).”

Nos pontos seguintes, serão apresentados todos os anexos disponíveis na Declaração, adiciona e preenche apenas os que dizem respeito a tua situação fiscal.

As declarações de IRS mais básicas, geralmente, necessitam apenas do preenchimento da folha de “Rosto” e do “Anexo A” e, eventualmente, do “Anexo H“.

Feitas as apresentações iniciais, vamos proceder com a breve análise e preenchimento dos anexos.

Folha de Rosto IRS, modelo 3

É o primeiro menu a preencher. Os dados solicitados, são referentes a ti e a todo o teu agregado familiar.

São apresentados alguns dados pré-preenchidos, é necessário confirmar, corrigir (se necessário) e preencher alguns dados que sejam necessários.

É da nossa inteira responsabilidade a correção de dados incorretos e o preenchimento de dados em falta.

Para confirmar, preencher e corrigir dados, tens de clicar em cada um dos pontos do menu. Seguem abaixo os pontos:

0. Início (quadro explicativo);

- Serviço de Finanças da Área do Domicílio Fiscal do(s) Sujeito(s) Passivo(s) (caso tenhas mudado de casa em 2021 e não tenhas comunicado a mudança de residência ocorrida em 2021, poderá ser necessário corrigir o código pré-preenchido);

- Ano dos Rendimentos (que estás a declarar, neste caso 2021);

- Nome do Sujeito Passivo (é apenas necessário confirmar o NIF);

- Estado Civil do Sujeito Passivo;

- Opção Pela Tributação Conjunta dos Rendimentos:

- 5A – Aplicado apenas para casados ou unidos de facto;

- 5B – Aplicado aos viúvos, cujo cônjuge tenha falecido no ano a que respeita a entrega da declaração, ou seja, 2021;

- Agregado Familiar:

- 6A – Caso tenhas selecionado “Não” na tributação conjunta e nos pontos 5A 02 e 5B 05, preenche o NIF do cônjuge/unido de facto ou do falecido;

- 6B – São considerados dependentes, todos os que se enquadram no artigo 13.º do Código do IRS;

- 6C – Deve ser preenchido apenas, caso algum dependente que consta no quadro 6B tenha sido confiado a uma família de acolhimento, de acordo com o Decreto-Lei n.º 139/2019, de 16 de setembro;

- Ascendentes, Colaterais e Famílias de Acolhimento:

- 7A – Apenas aplicável para os que vivem contigo em comunhão de habitação;

- 7B – Caso tenhas Ascendentes e Colaterais até ao 3º Grau, que não vivam em comunhão de habitação, indica o NIF de cada um deles;

- 7C – Se acolheste criança ou jovem no regime de família de acolhimento, de acordo com o Decreto-Lei n.º 139/2019, de 16/09, indica os dados do(s) mesmo(s).

- Residência Fiscal;

- Reembolso por Transferência Bancária (confirma e corrige o IBAN, se necessário);

- Natureza da declaração (seleciona 1ª declaração do ano, caso seja a primeira);

- Consignação de 0,5% do IRS / Consignação do Benefício de 15% do IVA Suportado:

- Ao consignar 0,5% do IRS, estás a consignar parte do imposto que o estado iria receber. Não perdes qualquer valor do teu benefício fiscal, recebes na íntegra o que te é devido;

- A consignação dos 15% do IVA, são dos teus benefícios;

- Ao consignar, estás a ser solidário com uma instituição Religiosa ou Social;

13. Prazos Especiais (apenas se estiveres abrangido).

Após a confirmação, preenchimento e correção dos dados, grava a Declaração.

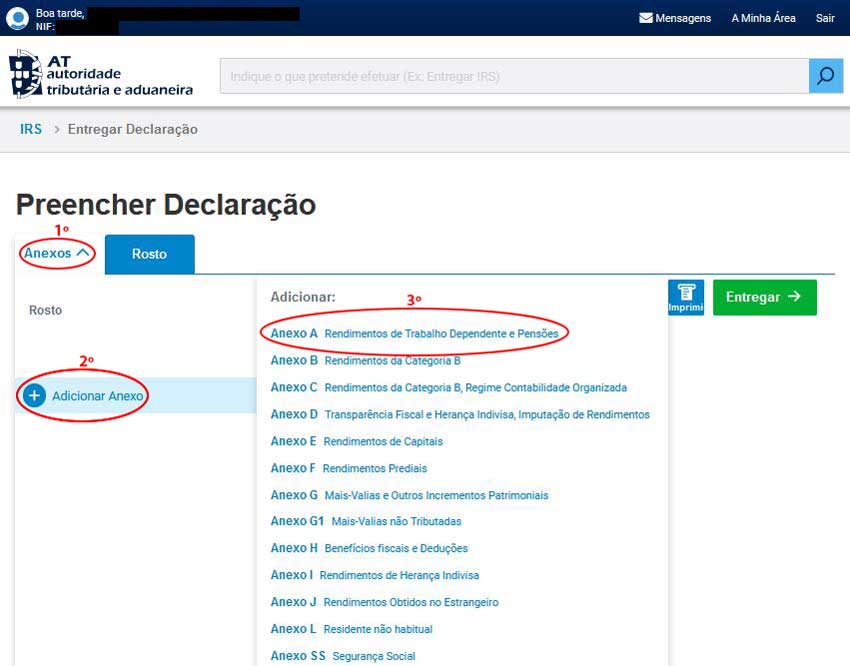

IRS, modelo 3 – Adicionar e remover Anexo

Caso seja necessário adicionar um anexo, clica na seta que diz “Anexo”

Clica em “Adicionar Anexo”.

Adiciona o anexo pretendido (apenas os necessários).

Caso insiras um anexo que não precisas de preencher, clica na seta “Anexo“” e remove o anexo.

Caso insiras um anexo que não precisas de preencher, clica na seta “Anexo“” e remove o anexo.

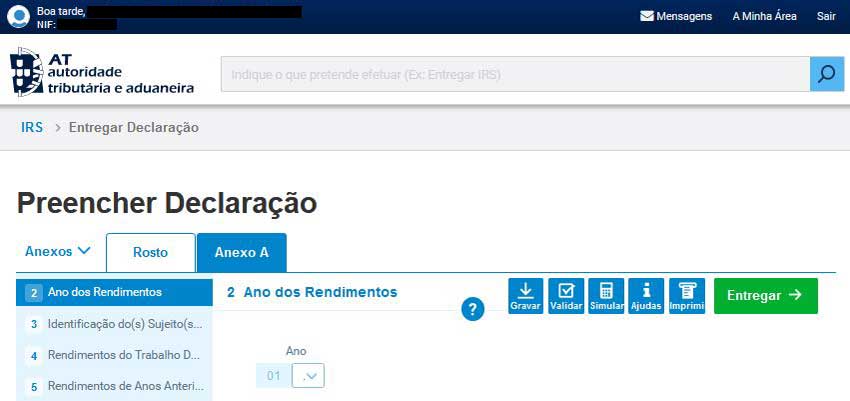

Anexo A – Rendimentos do Trabalho Dependente e Pensões

É o anexo onde devem constar os dados, caso tenhas Rendimentos do Trabalho Dependente (Por Conta de Outrem) e/ou Pensões.

Se algum dependente tiver usufruído de rendimento de trabalho dependente, o valor deve igualmente ser espelhado no presente anexo.

Os pontos já estão pré-preenchidos:

- Confirma todos os dados;

- Corrige dados, se necessário (incluindo os números de contribuinte de cada entidade, valores dos rendimentos, descontos para a Segurança Social, retenções de IRS, etc.);

- Acrescenta dados em falta, se necessário.

Quando chegares no ponto 4 – Rendimentos do Trabalho Dependente e/ou Pensões, no ponto 4A:

- Se optaste pela tributação conjunta, deves identificar todos os titulares de rendimentos (cônjuges/unidos de facto, falecido no ano da declaração de rendimento, dependentes);

- Caso sejas casado ou unido de facto e tenhas optado pela tributação separada, preenche apenas os dados referentes aos teus rendimentos e metade dos rendimentos dos dependentes.

As quotas pagas a sindicatos e a ordens profissionais de inscrição obrigatória, podem ser preenchidas no ponto 4C, adiciona a linha “422 – Quotizações para ordens profissionais (n.º 4 do artigo 25.º do Código do IRS).

Caso, em 2021, tenhas recebido rendimentos de anos anteriores, como salários em atraso, preenche a informação no ponto 5, se não estiver pré-preenchida.

Após introduzires todos os dados, grava a Declaração.

IRS, modelo 3 – Anexos de rendimentos independentes

Os anexos seguintes, com a exceção do “Anexo H”, são anexos de rendimentos independentes.

Caso tenhas de preencher o “Anexo J” e queiras “Simular” o IRS antes de “Entregar”, uma vez que, após a introdução do “Anexo J” deixas de poder “Simular”, aconselhamos-te a preencher todos os anexos necessários, dos que se seguem, depois, “Gravar”, “Validar” e “Simular”.

De seguida, acrescenta o “Anexo J“.

Anexo B – Rendimentos da Categoria B / Regime Simplificado / Ato Isolado

O “Anexo B” diz respeito aos rendimentos da categoria B, do regime simplificado (Recibos Verdes ou Ato Isolado).

Deves preencher, caso sejas trabalhador independente, trabalhas com recibos verdes e estás abrangido pelo Regime de Contabilidade Simplificada e, na presente categoria, obtiveste rendimentos profissionais e empresarias ou Ato Isolado sujeitos à tributação.

Deve ser preenchido um “Anexo B” por cada titular de rendimento, ou seja, é necessário acrescentar anexos b de acordo com o número dos titulares de rendimentos. Trata-se de um anexo individual, mesmo que a declaração esteja a ser entregue de forma conjunta.

Caso estejas inscrito nas Finanças, com atividade de Alojamento Local (moradia, apartamento, etc), preenche o ponto 15.

Após todos os dados preenchidos, grava a Declaração.

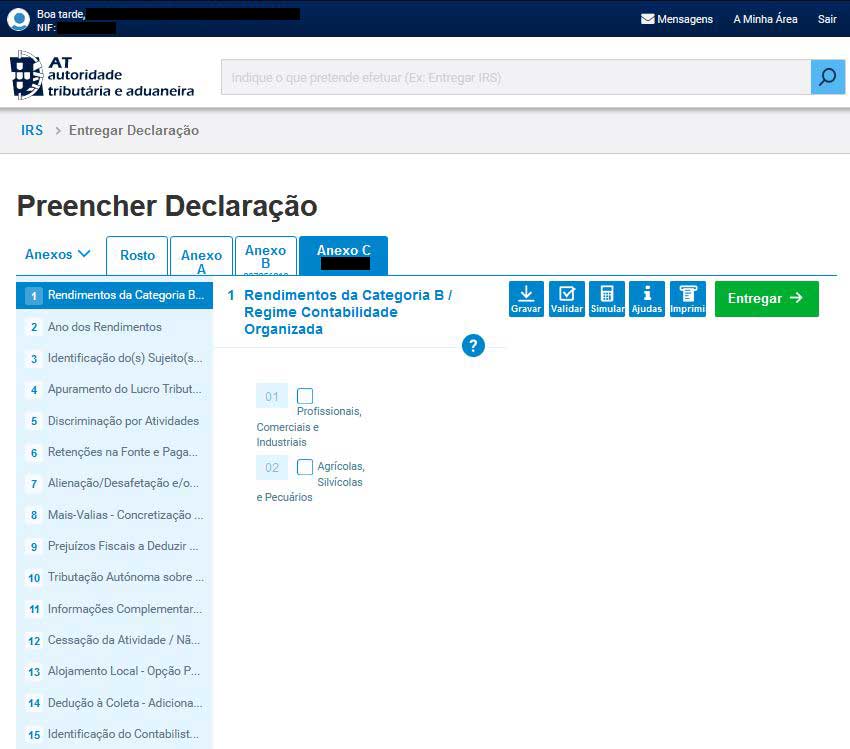

Anexo C – Rendimentos da Categoria B / Regime Contabilidade Organizada

Abrange os trabalhadores independentes que se encontrem no Regime de Contabilidade Organizada.

Caso algum dos elementos do agregado usufrua cumulativamente de rendimentos dependentes, “Anexo A” e rendimentos independentes, “Anexo B” ou “Anexo C”, deve preencher ambos os anexos.

Tal como o “Anexo B”, trata-se igualmente de um anexo individual.

Grava a Declaração após preenchimento dos dados.

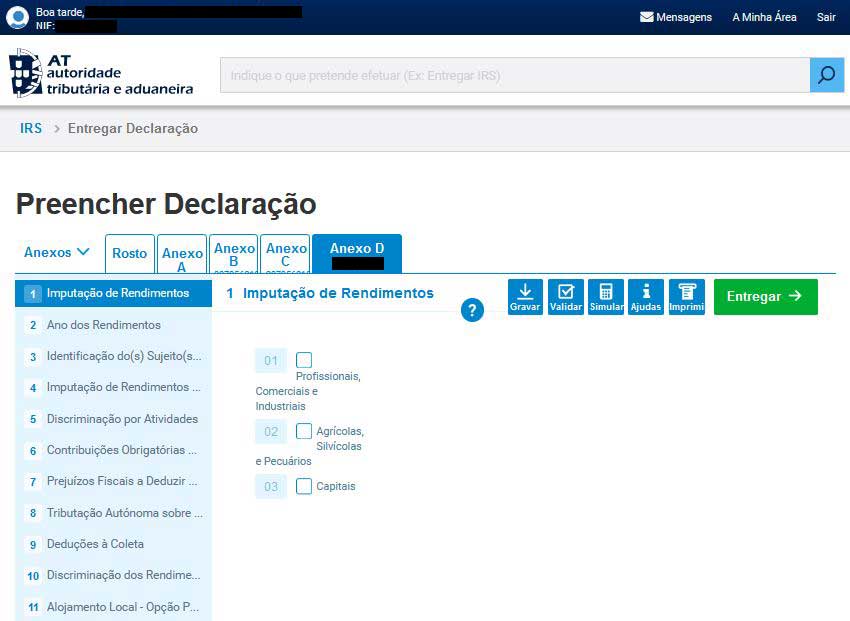

Anexo D – Transparência Fiscal e Herança Indivisa, Imputação de Rendimentos

Preenche o anexo, se fores:

- Membro de Pessoa Coletiva ou Sócio e estejas abrangido pelo RTF – Regime de Transparência Fiscal, previsto no artigo 6º do Código do IRC;

- Associado de entidades não residentes em Portugal e usufruas de um regime fiscal privilegiado no teu país de origem;

- Herdeiro num regime de herança indivisa que aufira rendimentos de categoria B;

- Outra opção que se enquadre no anexo.

Caso tenhas heranças indivisas, ou seja, as que ainda não passaram pelo processo de partilha, deves preencher no presente anexo.

Tal como os “Anexo B” e “Anexo C“, é igualmente um anexo individual.

Depois de introduzidos os dados, grava a Declaração.

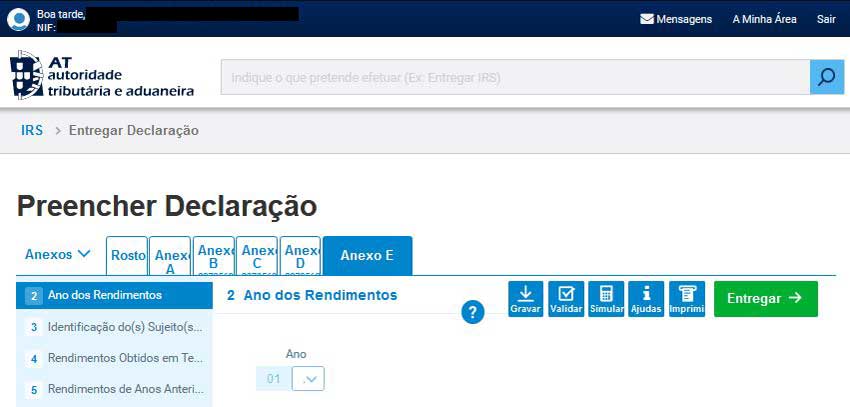

Anexo E – Rendimentos de Capitais

Rendimentos provenientes de aplicações de capitais, obtidos em território nacional, sujeitos a taxas liberatórias ou especiais, devem ser declarados no presente anexo.

Aplicações de capitais como:

- Seguros Financeiros;

- Lucros;

- Rendimentos de capitais;

- Dividendos obtidos em Portugal;

- Juros de depósitos;

- Entre outras.

Para situações de tributação conjunta, é necessário preencher apenas um anexo, e deve contemplar os rendimentos de todo o agregado familiar.

Para os de tributação separada, cada um deve preencher o seu e caso tenham dependentes, devem dividir pelos dois elementos do casal/unidos de facto.

Grava a Declaração, após introduzires os dados.

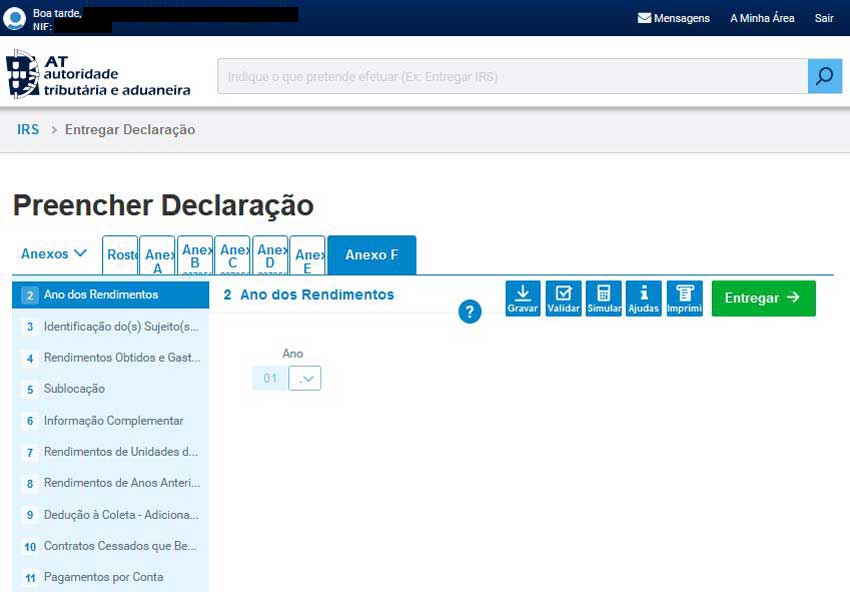

Anexo F – Rendimentos Prediais

Abrange rendimentos como:

- Fundos de investimento imobiliários;

- Contratos de Arrendamento (senhorios que tenham rendas e encargos com o aluguer de prédios urbanos, rústicos ou mistos);

- Unidades de participação;

- Entre outros.

É necessário o preenchimento apenas de um anexo, para todo o agregado familiar.

Após introduzires os dados, grava a Declaração.

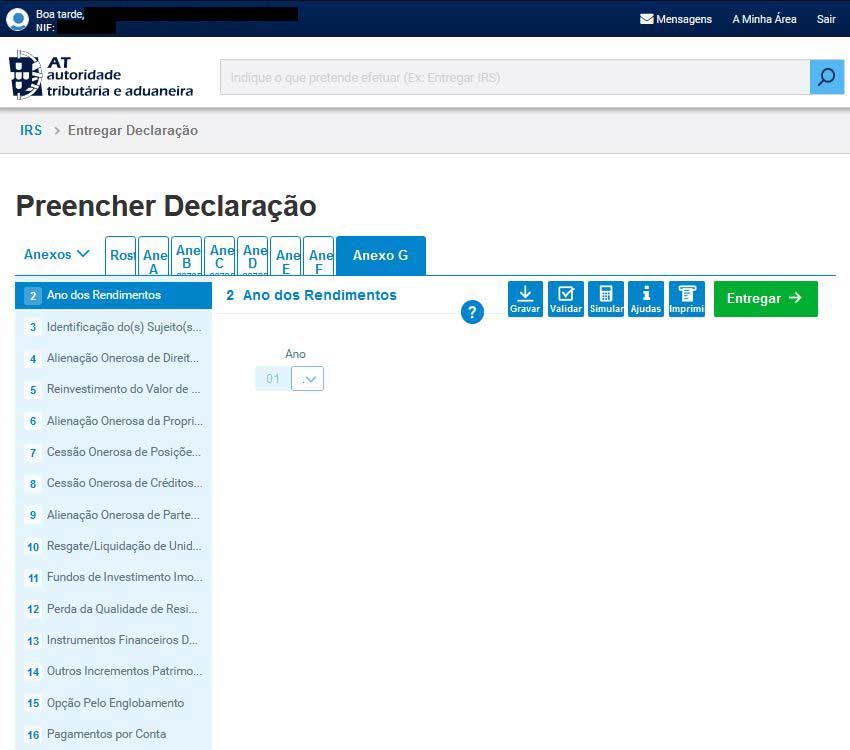

Anexo G – Mais-Valias e Outros Incrementos Patrimoniais

No “Anexo G”, devem estar incluídas:

- Mais-valias e menos-valias com vendas de imóveis correspondente ao ano da declaração de rendimentos (cuja data de aquisição tenha sido posterior a 1 de janeiro de 1989);

- Menos-valias e mais-valias com vendas de ações;

- Mais-valias e menos-valias de outros títulos de investimentos;

- Entre outros.

É necessário o preenchido apenas de um anexo, para todo o agregado familiar.

Grava a Declaração, após preenchimento.

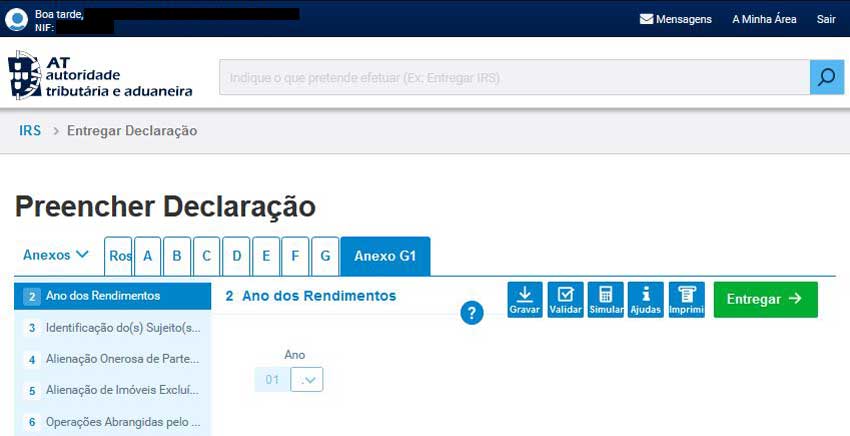

Anexo G1 – Mais-Valias não Tributadas

Deve ser preenchido para todo o agregado familiar que se encontre abrangido, no mesmo anexo.

Caso tenhas vendido algum imóvel cuja data de aquisição tenha sido anterior a 1 de janeiro de 1989, deve ser incluído no presente anexo.

Após introduzires os dados, grava a Declaração.

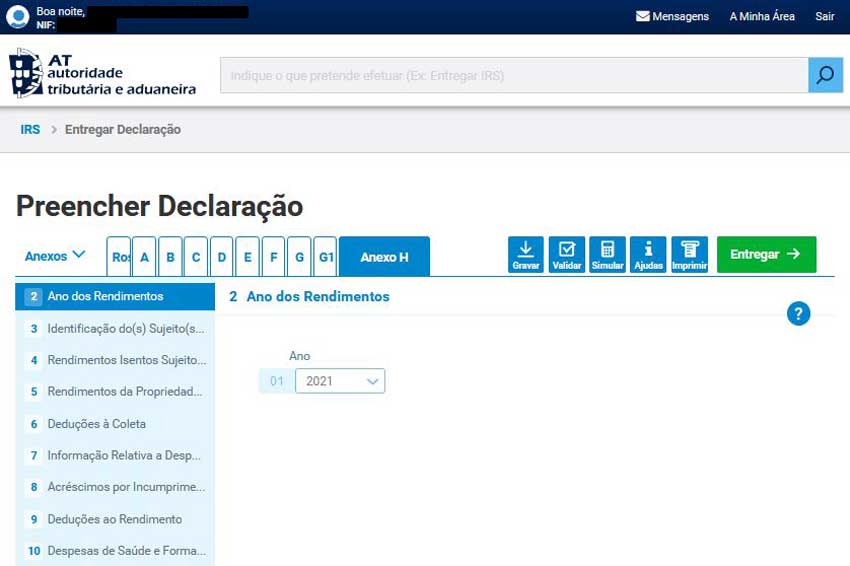

Anexo H – Benefícios fiscais e Deduções

Anexo onde são declaradas as deduções à coleta e outros benefícios fiscais de despesas de todos os elementos do agregado familiar. Alguns dos exemplos são:

- Encargos com Imóveis para habitação permanente;

- Despesas com Rendas (suportadas por arrendatários/inquilinos);

- Despesas de Saúde;

- Benefícios fiscais e despesas relativas a pessoas com deficiência;

- Pensões de Alimentos;

- Despesas de Formação e Educação;

- Donativos a instituições sem fins lucrativos ou ao estado;

- Encargos com Lares;

- PPR – Plano Poupança Reforma. Atenção, pois tem algumas particularidades no que diz respeito aos benefícios fiscais:

- Caso não tenhas interesse de, no ano da declaração, usufruir dos benefícios fiscais de algum PPR, deves eliminar a linha correspondente, para não ser considerado o benefício fiscal.

- Entre outras despesas.

Tem sempre atenção a todos os dados, é necessário confirmar, corrigir, se necessário e acrescentar informação.

Grava a Declaração, após introdução dos dados.

Anexo I – Rendimentos de Herança Indivisa

Requer sempre o preenchimento do “Anexo B” ou “Anexo C”, em relação a herança indivisa.

Caso sejas o responsável pela herança indivisa ou cabeça de casal, deves espelhar os lucros e ou prejuízos apurados, aplicáveis ao presente anexo.

Após o preenchimento, grava a Declaração.

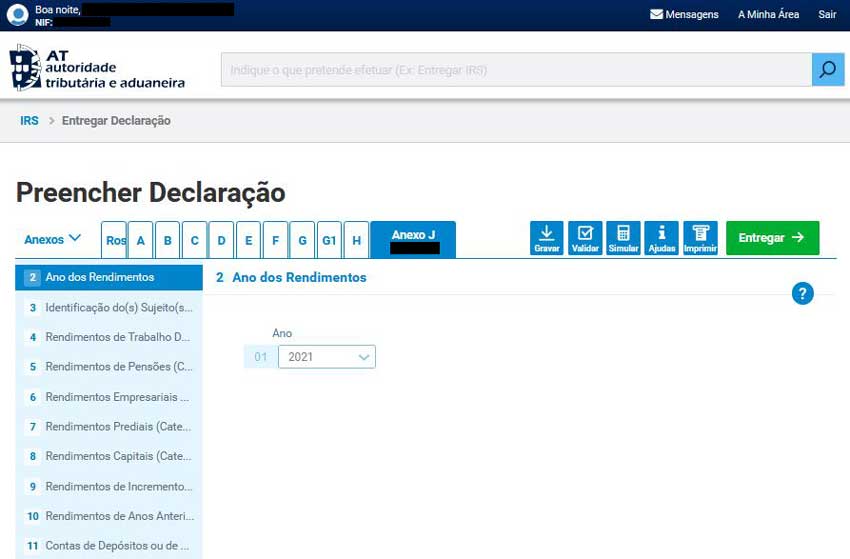

Anexo J – Rendimentos Obtidos no Estrangeiro

Deve ser preenchido de forma individual, para cada sujeito passivo, em relação a todos os rendimentos obtidos no estrangeiro.

Aplica-se igualmente a rendimentos de capitais, como dividendos, juros, resgates de fundos de investimentos estrangeiros.

As mais-valias de ações cujas empresas não tenham sede fiscal em Portugal, devem igualmente ser declaradas no presente anexo.

As mais-valias de ações de empresas com sede fiscal em Portugal, cuja aquisição tenha sido efetuada numa corretora estrangeira ou banco estrangeiro, devem ser declaradas no presente anexo.

Grava a Declaração, após a introdução dos dados.

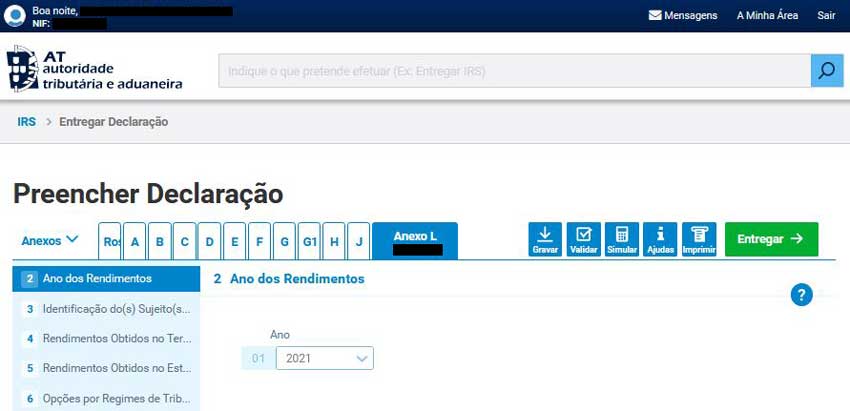

Anexo L – Residente não habitual

Deves preencher, apenas se tiveres estatuto de residente não habitual em Portugal e tenhas obtido rendimentos em Portugal.

Este anexo, também é preenchido de forma individual, para cada elemento do agregado e devem constar os rendimentos auferidos através de atividades de alto Valor Acrescentado, sejam elas de natureza científica, técnica ou artística.

Grava a Declaração, após preenchimento dos dados.

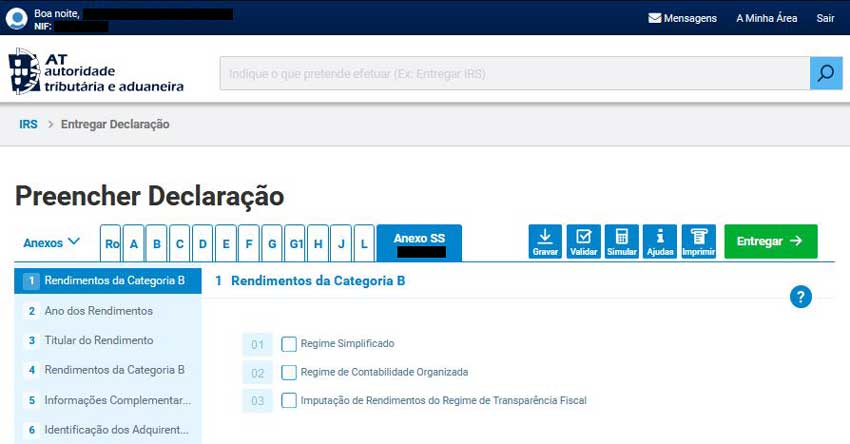

Anexo SS – Segurança Social

Preenche apenas se fores trabalhador independente e descontas obrigatoriamente para a SS (abrangido no “Anexo B” ou “Anexo C”).

Após todos os dados confirmados, corrigidos e acrescentados (se necessário), grava a declaração.

Caso aches necessário, percorre cada anexo preenchido e confirma novamente os dados.

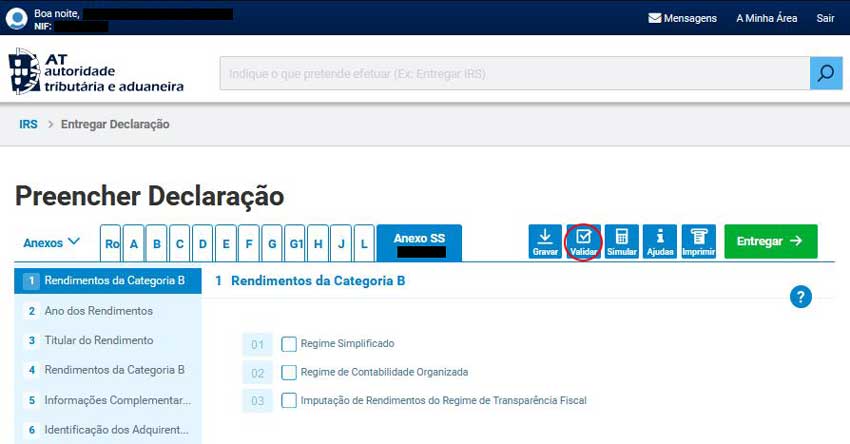

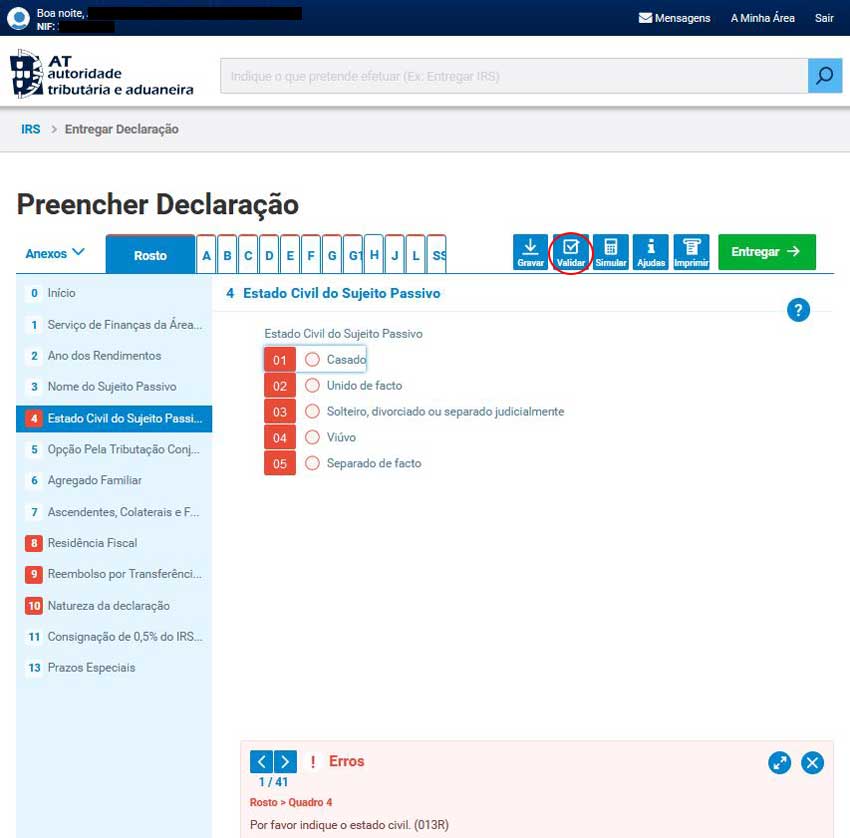

Validação da Declaração de IRS, modelo 3

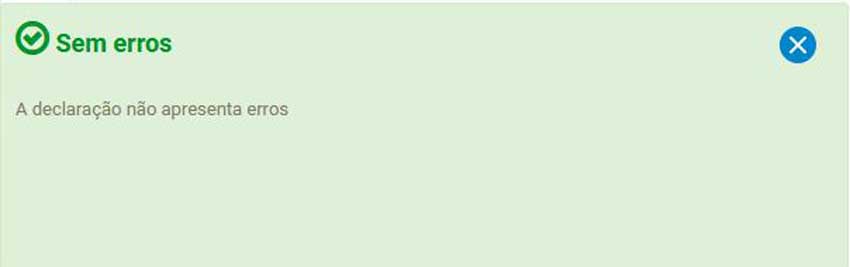

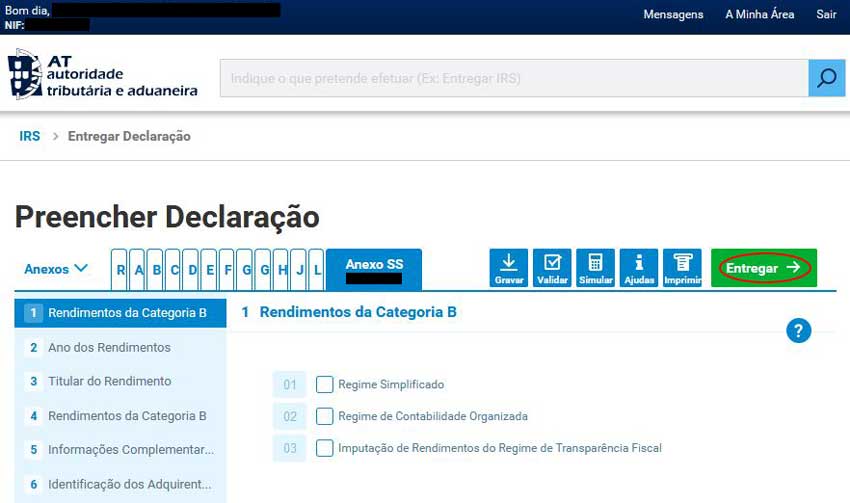

Após todos os dados preenchidos, confirmados e gravados, clica em “Validar”.

A validação, é mais um ponto indispensável na verificação dos dados e para confirmares se a declaração não apresenta erros.

Caso seja encontrado algum erro na declaração, ao clicares em “Validar”, será apresentada a informação dos erros a corrigir.

Após a correção, volta a clicar em “Validar”, até ser apresentada a Declaração sem erros.

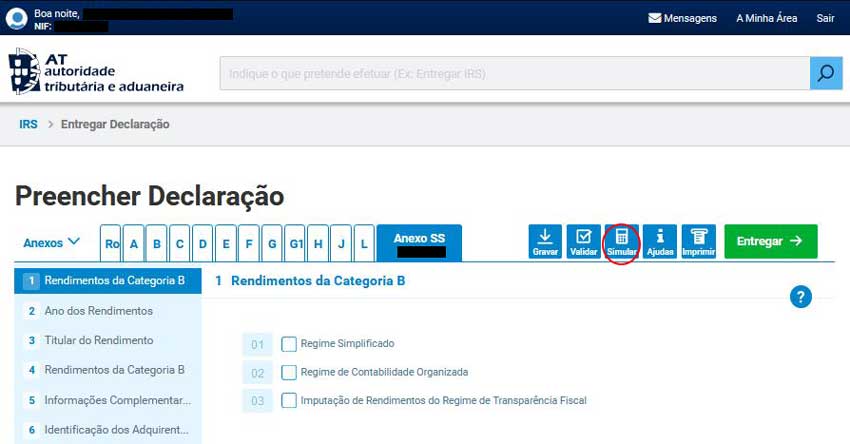

Simular a Declaração de IRS, modelo 3

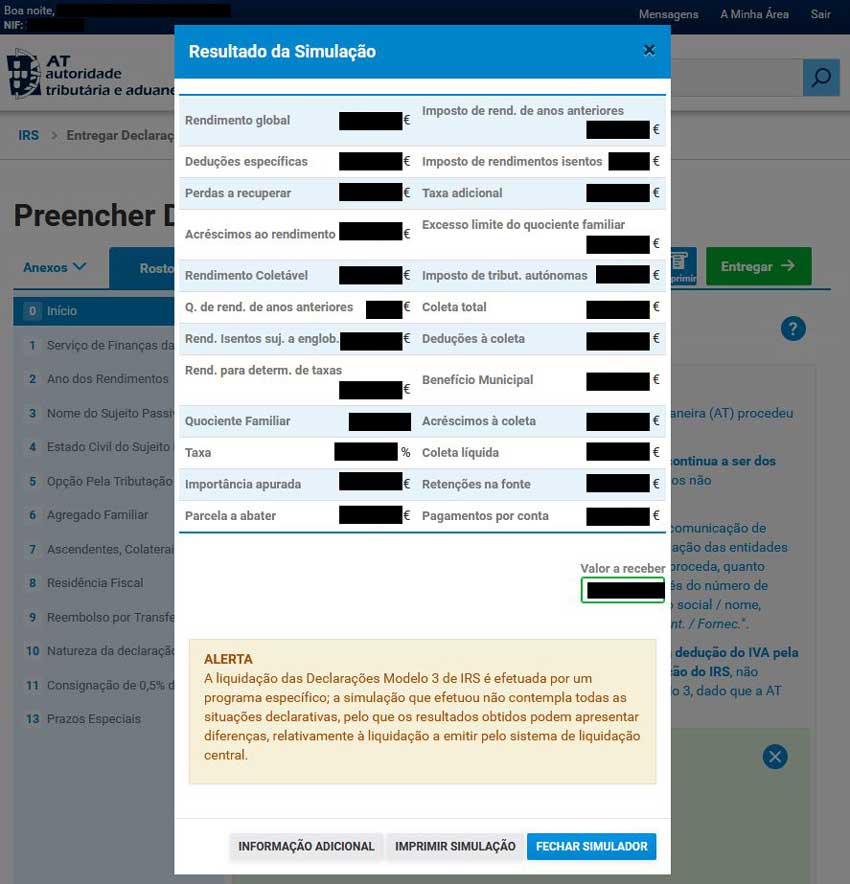

Outro ponto importante, é a simulação da Declaração, onde terás uma ideia de qual é o valor que terás de pagar ou o valor a receber.

Clica em “Simular”.

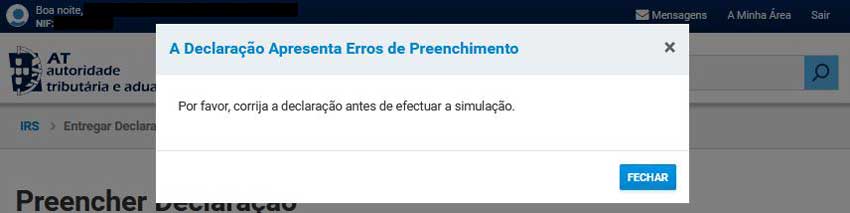

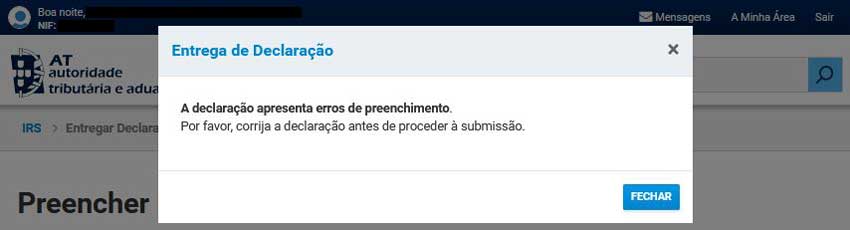

Caso não tenhas validado e exista algum erro, aparecerá a mensagem abaixo.

Após a correção, clica em “Validar”, até ser apresentada a Declaração sem erros. Depois, clica novamente em “Simular”.

Clica em “Fechar Simulador“.

Entregar a Declaração de IRS, modelo 3

Caso esteja tudo em conformidade, clica em “Entregar”.

Introduz os dados de acesso, caso seja solicitado.

Caso não tenhas validado e exista algum erro, aparecerá a mensagem abaixo.

Após todos os dados corrigidos, clica em “Validar”, se não apresentar erros, clica em “Entregar”.

Introduz os dados de acesso, caso seja solicitado.

Conclusão

O preenchimento e submissão do IRS, modelo 3, é uma obrigação fiscal e é importante que seja submetido corretamente.

Confirma todos os dados, corrige dados (se necessário), e acrescenta dados que estejam em falta.

Caso estejas abrangido pelo IRS Automático, lê o nosso artigo IRS Automático – Aceitação e Submissão.

Se pretendes mais informações em relação ao IRS, podes encontrar no artigo IRS – Informações importantes a considerar.

Boas submissões!

Bora Falar de Guito